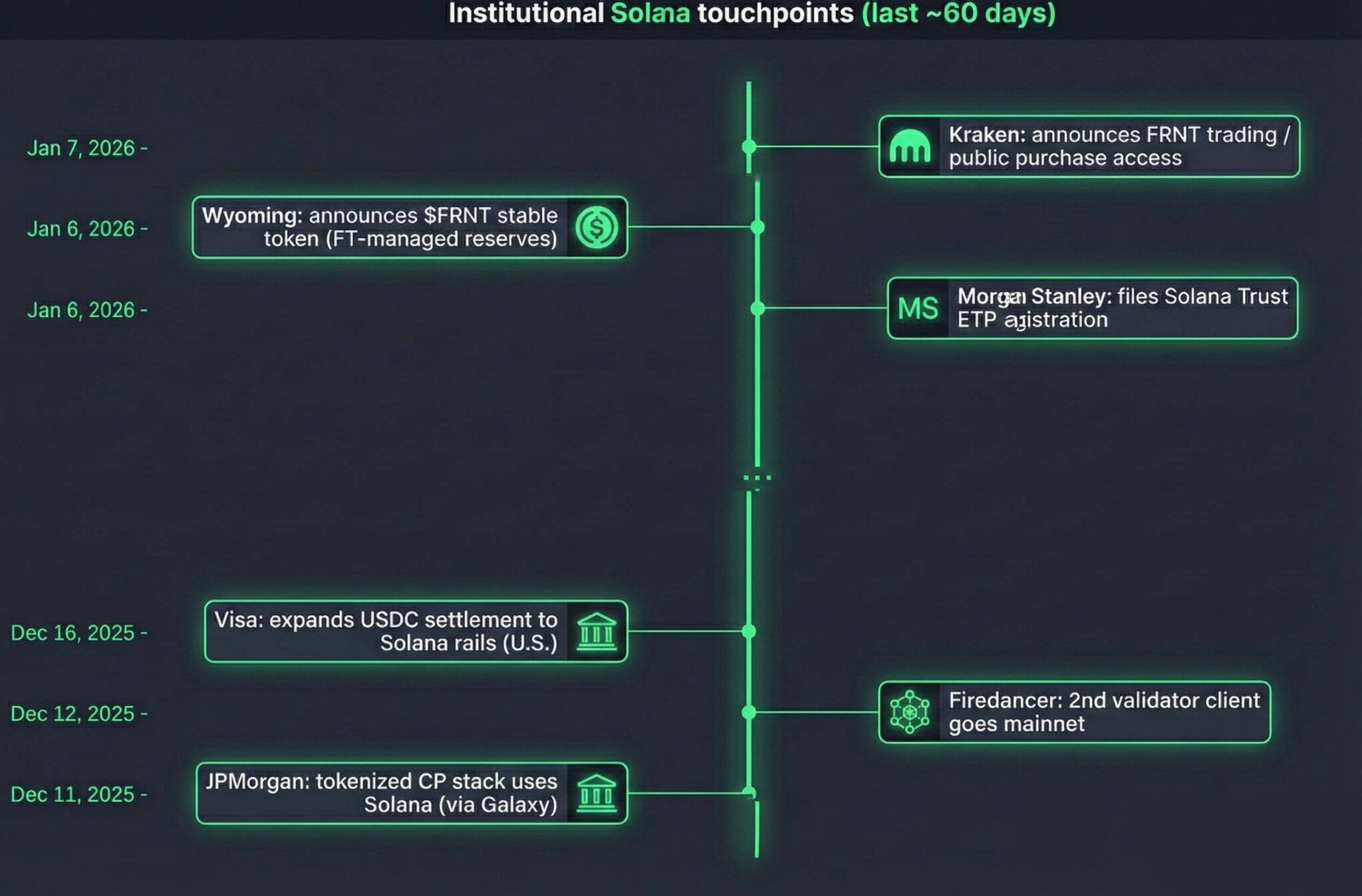

Bang Wyoming của Mỹ đã ra mắt một stablecoin do bang bảo trợ trên Solana, trong khi Morgan Stanley nộp hồ sơ thành lập sản phẩm tín thác gắn với Solana ngay trong tuần này. Trước đó một tháng, Visa mở rộng hoạt động thanh toán USDC sang Solana, còn JPMorgan sử dụng Solana để token hóa thương phiếu trong một phần hạ tầng quyết toán.

Đây không phải tin đồn hay lộ trình trên giấy. Tất cả diễn ra trong vòng chưa đầy 60 ngày và buộc thị trường phải đặt ra một câu hỏi rõ ràng hơn so với cách tiếp cận nhị phân trước đây: các tổ chức không còn hỏi có nên tham gia Solana hay không, mà là nên tiếp cận ở mức độ nào và tại tầng nào của hệ thống.

Luận điểm “các tổ chức sẽ không chấp nhận Solana” tồn tại lâu như vậy vì nó đánh đồng hai dạng đặt cược rất khác nhau: nắm giữ SOL thông qua các cấu trúc tài chính như ETF, và sử dụng Solana như hạ tầng cho quyết toán, phân phối stablecoin hoặc tài sản được token hóa.

Trường hợp thứ nhất liên quan đến khẩu vị rủi ro và sự rõ ràng về pháp lý. Trường hợp thứ hai lại xoay quanh các yêu cầu vận hành như tốc độ, chi phí, độ ổn định và khả năng tuân thủ.

Điểm thay đổi trong năm 2025 là cả hai hướng này đều bắt đầu tạo ra kết quả đo lường được cùng lúc, khiến việc phủ nhận toàn diện Solana ngày càng khó bảo vệ nếu không bỏ qua dữ liệu thực tế.

Wyoming và “đòn bẩy uy tín”

Ngày 7/1, Ủy ban Stable Token của bang Wyoming công bố Frontier Stable Token – một đồng USD kỹ thuật số do bang phát hành, được bảo chứng bằng dự trữ do Franklin Templeton quản lý.

Token này được triển khai thông qua Kraken trên Solana và qua Rain trên Avalanche.

Wyoming không phải một giao thức DeFi hay dự án mang tính đầu cơ, mà là một bang của Mỹ với nghĩa vụ pháp lý và trách nhiệm ủy thác rõ ràng. Franklin Templeton cũng là một nhà quản lý tài sản trị giá khoảng 1.600 tỷ USD.

Sự kết hợp này tạo ra một “lớp tuân thủ” quanh Solana mà các tổ chức có thể viện dẫn khi biện minh cho việc tích hợp. Khi một chính quyền bang tin tưởng hạ tầng này để phân phối một token được bảo chứng bằng dự trữ, lập luận “Solana quá rủi ro cho tài chính thực” mất đi phần lớn sức nặng.

Trong vòng 60 ngày, đã có ít nhất sáu diễn biến mang tính thể chế liên quan đến Solana, bao gồm stablecoin của Wyoming, hồ sơ ETP của Morgan Stanley và mở rộng quyết toán của Visa.

Sáu sự kiện quan trọng liên quan đến Solana đã diễn ra trong vòng 60 ngày, bao gồm việc ra mắt stablecoin của tiểu bang Wyoming, việc Morgan Stanley nộp hồ sơ ETP và việc Visa mở rộng hệ thống thanh toán.

Sáu sự kiện quan trọng liên quan đến Solana đã diễn ra trong vòng 60 ngày, bao gồm việc ra mắt stablecoin của tiểu bang Wyoming, việc Morgan Stanley nộp hồ sơ ETP và việc Visa mở rộng hệ thống thanh toán.

Ngày 6/1, Morgan Stanley nộp hồ sơ đăng ký ban đầu cho các sản phẩm giao dịch niêm yết theo mô hình tín thác, theo dõi cả Bitcoin và Solana.

Các sản phẩm này cho phép nhà đầu tư tiếp cận tài sản thông qua khung pháp lý quen thuộc, không cần trực tiếp lưu ký hay tương tác với blockchain.

Điều quan trọng là một định chế Phố Wall với khoảng 1.500 tỷ USD tài sản khách hàng đang xây dựng kênh phân phối cho Solana song song với Bitcoin, chấp nhận chi phí tuân thủ và rủi ro danh tiếng của một hồ sơ công khai.

Động thái này diễn ra sau khi SEC phê duyệt tiêu chuẩn niêm yết chung cho các ETP dựa trên hàng hóa crypto, giảm đáng kể nhu cầu xin chấp thuận theo từng trường hợp.

Sự thay đổi về thủ tục này hạ thấp rào cản ra mắt sản phẩm mới, lý giải vì sao giới quan sát kỳ vọng làn sóng ETP altcoin sẽ xuất hiện trong năm 2026.

JPMorgan ước tính các ETF altcoin có thể thu hút khoảng 14 tỷ USD trong sáu tháng đầu, trong đó riêng các sản phẩm gắn với Solana có thể nhận khoảng 6 tỷ USD.

Đây là dự báo, không phải cam kết, nhưng nó phản ánh cách các tổ chức đang mô hình hóa Solana như một phần đáng kể trong phân bổ crypto, thay vì một khoản đặt cược ngách cho nhà đầu tư nhỏ lẻ.

Hạ tầng quyết toán quan trọng hơn giá token

Câu chuyện thể chế bền vững hơn không nằm ở giá SOL hay dòng tiền ETF, mà ở việc Solana được sử dụng như hạ tầng quyết toán cho USD token hóa và các công cụ tiền mặt.

Visa thông báo vào tháng 12 rằng họ mở rộng quyết toán stablecoin bằng USDC trên Solana và đưa khả năng này tới các tổ chức tại Mỹ.

Visa cho biết khối lượng quyết toán stablecoin quy đổi theo năm đạt khoảng 3,5 tỷ USD trên toàn mạng lưới. Với tốc độ cao và chi phí thấp, Solana phù hợp với các luồng thanh toán tần suất cao, giá trị nhỏ – nơi hạ tầng truyền thống tỏ ra kém hiệu quả.

JPMorgan còn đi xa hơn. Tháng 12, ngân hàng này phát hành thương phiếu định danh bằng JPM Coin trên blockchain công khai, sử dụng Solana cho khâu token hóa, kết hợp với Corda của R3 cho quyết toán có kiểm soát.

Đây là nợ ngắn hạn do một ngân hàng có tầm quan trọng hệ thống phát hành, được token hóa và quyết toán một phần trên hạ tầng Solana.

Việc JPMorgan thử nghiệm Solana trong các quy trình tài sản thế chấp và quyết toán cho thấy họ coi chuỗi này là khả thi về mặt vận hành cho tài chính tổ chức, dù chỉ là một thành phần trong kiến trúc đa chuỗi.

Dữ liệu từ DefiLlama cho thấy Solana đang nắm giữ gần 15 tỷ USD stablecoin, trong đó USDC chiếm khoảng 67% tính đến ngày 7/1.

Tổng nguồn cung stablecoin của Solana đã tăng từ 5 tỷ đô la vào đầu năm 2025 lên khoảng 15 tỷ đô la vào tháng 1 năm 2026, gần gấp ba lần trong một năm.

Tổng nguồn cung stablecoin của Solana đã tăng từ 5 tỷ đô la vào đầu năm 2025 lên khoảng 15 tỷ đô la vào tháng 1 năm 2026, gần gấp ba lần trong một năm.

Nguồn cung stablecoin trên Solana đã tăng từ khoảng 5 tỷ USD đầu năm 2025 lên gần 15 tỷ USD vào tháng 1/2026, gần gấp ba lần trong vòng một năm.

Hoạt động on-chain hàng ngày ghi nhận khoảng 2,37 triệu địa chỉ hoạt động, 67,34 triệu giao dịch và gần 6,97 tỷ USD khối lượng DEX trong 24 giờ.

Giá trị tài sản thực được token hóa trên Solana đạt khoảng 871,4 triệu USD, tương đương 4,5% thị phần RWA, tăng 10,5% trong 30 ngày gần nhất.

Trả lời chỉ trích về tập trung hóa

Rào cản lớn nhất với các tổ chức khi nhìn vào Solana vẫn là rủi ro tập trung hóa: sự phụ thuộc vào một client, tập trung stake, kinh tế validator và yêu cầu hạ tầng nghiêng về các nhà vận hành lớn.

Sự ra mắt của Firedancer – client validator thứ hai do Jump Crypto phát triển – trực tiếp giải quyết vấn đề độc quyền client. Firedancer được triển khai trên mainnet ngày 12/12, cho phép validator lựa chọn giữa hai client thay vì chỉ phụ thuộc vào Solana Labs.

Điều này làm giảm rủi ro “đuôi” khi một lỗi phần mềm có thể làm gián đoạn toàn bộ mạng lưới.

Tuy nhiên, Firedancer không giải quyết mọi vấn đề. Phân bổ stake vẫn tập trung, và quán tính ủy quyền khiến stake tiếp tục chảy về các nhà vận hành lớn, dễ nhận diện.

Theo báo cáo sức khỏe mạng của Solana vào tháng 4/2025, mạng có khoảng 1.295 validator và hệ số Nakamoto khoảng 20 – tốt hơn nhiều chuỗi PoS khác, nhưng vẫn còn xa so với Bitcoin hay Ethereum.

Với các tổ chức, câu hỏi không phải là “Solana có đủ phi tập trung không”, mà là “rủi ro đó có được kiểm soát và quản lý được hay không”.

Sự đa dạng client làm giảm rủi ro hệ thống. Số lượng validator và phân bổ địa lý giúp giảm nguy cơ điểm lỗi đơn lẻ. Các quy trình xử lý sự cố, giám sát mạng và kịch bản gián đoạn giúp việc tích hợp vào khung tuân thủ trở nên khả thi hơn.

Ba kịch bản trong 12 tháng tới

Cách rõ ràng nhất để đánh giá việc các tổ chức có thực sự chấp nhận Solana hay không là theo dõi ba nhóm chỉ báo trong năm tới.

Thứ nhất là làn sóng “wrapper”, thể hiện qua tốc độ ra mắt ETP Solana sau hồ sơ của Morgan Stanley và tiêu chuẩn niêm yết mới của SEC, cũng như mức tài sản quản lý mà các sản phẩm này thu hút.

Kịch bản cơ sở là AUM đạt vài tỷ USD. Kịch bản tích cực phù hợp với ước tính 6 tỷ USD của JPMorgan. Kịch bản tiêu cực là sản phẩm được phê duyệt nhưng dòng tiền vẫn tập trung vào Bitcoin và Ethereum.

Thứ hai là kịch bản “rails trước”, thể hiện qua việc Visa và các ngân hàng, fintech khác chọn Solana cho stablecoin và tiền mặt token hóa.

Chỉ báo quan trọng là vốn hóa stablecoin trên Solana và chất lượng tổ chức phát hành. Nếu tăng trưởng đến từ các tổ chức được quản lý thay vì đầu cơ DeFi, luận điểm hạ tầng sẽ được củng cố.

Khung pháp lý cũng đang dịch chuyển theo hướng có lợi. Đạo luật GENIUS, nhằm xây dựng khuôn khổ stablecoin liên bang tại Mỹ, được nhiều nhà nghiên cứu thể chế xem là chất xúc tác cho tiền on-chain.

Citi dự báo phát hành stablecoin có thể đạt 1.900 tỷ USD trong kịch bản cơ sở và 4.000 tỷ USD trong kịch bản tích cực vào năm 2030.

Thứ ba là kịch bản phản tác dụng, xảy ra nếu có sự cố lớn như gián đoạn mạng, khai thác lỗ hổng hoặc khủng hoảng quản trị khiến các thử nghiệm thể chế bị tạm dừng.

Dấu hiệu sẽ là các nhà phát hành stablecoin giảm tiếp xúc, ETP hoạt động kém và câu chuyện “Solana quá rủi ro” quay trở lại.

Kết luận

Cuộc tranh luận này sẽ được giải quyết bằng dữ liệu, không phải tuyên bố.

Vốn hóa stablecoin và cơ cấu nhà phát hành, tín hiệu quyết toán từ Visa và các công ty thanh toán, giá trị RWA trên Solana, mật độ sản phẩm ETP, mức độ chấp nhận client đa dạng ngoài Firedancer, cùng độ sâu thanh khoản trên DEX và CEX đều có thể đo lường trong 6–12 tháng tới.

Nếu các chỉ số này cải thiện và không xuất hiện sự cố vận hành lớn, luận điểm “các tổ chức sẽ không chấp nhận Solana” sẽ khó đứng vững.

Điều đã rõ là câu hỏi đã chuyển từ tính chính danh sang quy mô. Các tổ chức đang tiếp cận Solana thông qua wrapper, thử nghiệm quyết toán và phân phối stablecoin.

Sự bất định còn lại không nằm ở việc họ có chạm vào Solana hay không, mà là họ sẽ phân bổ bao nhiêu trọng số và trong những điều kiện nào.

- Từ hợp nhất đến tương tác: Chiến lược 2026 của Ethereum và Solana

- Ethereum và Solana tổng kết 2025: Năm bước ngoặt trên hành trình thống trị blockchain

Vương Tiễn

Tuyên bố miễn trừ: Bài viết này chỉ nhằm mục đích cung cấp thông tin dưới dạng blog cá nhân, không phải là khuyến nghị đầu tư. Nhà đầu tư cần tự nghiên cứu kỹ lưỡng trước khi đưa ra quyết định và chúng tôi không chịu trách nhiệm đối với bất kỳ quyết định đầu tư nào của bạn.

Theo Nghị quyết số 05/2025/NQ-CP ngày 09/09/2025 của Chính phủ về việc thí điểm triển khai thị trường tài sản số tại Việt Nam, CoinPhoton.com hiện chỉ cung cấp thông tin cho độc giả quốc tế và không phục vụ người dùng tại Việt Nam cho đến khi có hướng dẫn chính thức từ cơ quan chức năng.

- Thẻ đính kèm:

- JPMorgan

- Morgan Stanley

- Sol