Февраль — самый надёжный бычий месяц для Bitcoin, заявляет аналитик

Ежемесячный рост Bitcoin снизился примерно до 2,2% в последнем окне, но многие наблюдатели рассматривают февраль как потенциальную точку перелома для крупнейшей криптовалюты. С 2016 года неделя, заканчивающаяся 21 февраля, приносила медианную рентабельность около 8,4%, и BTC закрывался выше примерно в 60% этих недель. При сохраняющейся, но постепенно снижающейся волатильности рынка участники рынка следят за макросигналами в поисках признаков возобновления склонности к риску на криптовалютных рынках.

Ключевые выводы

- Февраль исторически приносил сильную медианную недельную рентабельность для BTC, примерно около 7%, часто опережая сезонную силу октября.

- Показатели начала февраля исторически предупреждали о корректировочных периодах в 2018, 2022 и 2025 годах, когда месяц предвещал более трудные месяцы впереди.

- Улучшение макроэкономических сигналов, включая более мягкую волатильность и оптимистичное руководство по заработку, может склонить потоки капитала к BTC, поскольку капитал перераспределяется в среде, ориентированной на риск.

- Долгосрочный потолок для BTC, согласно каналу затухания Bitcoin, находится между примерно 210 000$ и 300 000$ в 2026 году, что предполагает существенный потенциал роста, если режим останется конструктивным.

- Индикаторы моментум стали положительными, несмотря на резкую недавнюю коррекцию, при этом активность на цепочке продолжает показывать спрос, в то время как спотовое предложение остается под давлением.

Упомянутые тикеры: $BTC

Настроение: Нейтральное

Торговая идея (не является финансовым советом): Удерживать. Следите за макроиндикаторами, метриками волатильности и условиями ликвидности для более четкого направленного сигнала.

Рыночный контекст: Текущий нарратив находится на пересечении макроэкономического распределения капитала и криптоспецифичной динамики. Поскольку акции падают или растут на основе более широких макроэкономических данных, BTC часто действует как актив с повышенной склонностью к риску, при этом данные на цепочке предлагают отдельную перспективу соотношения спроса и предложения. Февральский период, включая сезон отчетов о доходах и макроэкономические публикации, остается критическим моментом для оценки того, сможет ли BTC продлить свою среднесрочную устойчивость.

Почему это важно

Сезонность не является гарантией, но исторически она предоставляла основу для оценки потенциальных попутных и встречных ветров для BTC. Февральское окно — особенно две недели с 7 по 21 февраля — приносило значительные недельные движения в прошлом, подкрепляя идею о том, что краткосрочная ликвидность и склонность инвесторов к риску могут изменить траекторию BTC больше, чем в другое время года. Если макроэкономический оптимизм останется неизменным, а настроение, ориентированное на риск, расширится, BTC может привлечь капитал от инвесторов, которые переходят в криптовалюту как часть диверсифицированной экспозиции к цифровым активам.

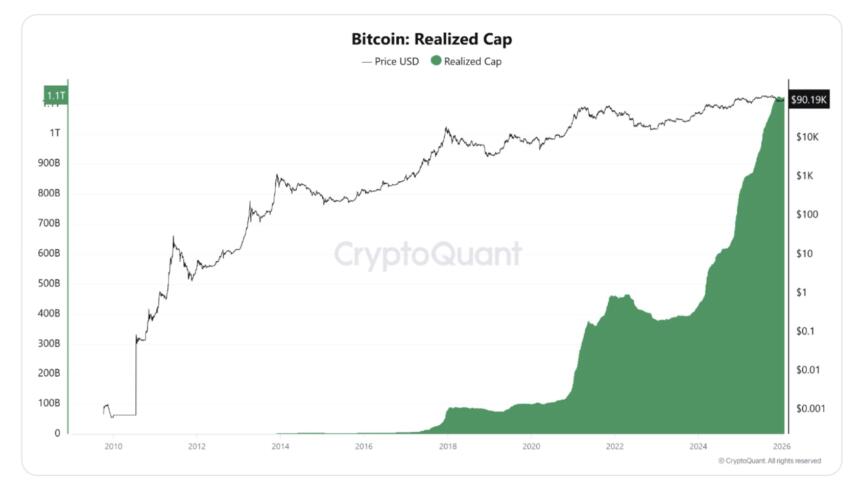

Помимо календаря, сигналы на цепочке продолжают рассказывать историю продолжающегося спроса. Метрика реализованной капитализации имела тенденцию к росту даже при коррекции цен, предполагая, что новая спотовая покупательская активность поглощает монеты, выведенные в обращение, а не выходит из сети. Эта модель указывает на созревающий рынок, где участники накапливают во время откатов, что является признаком того, что долгосрочные держатели сохраняют убежденность даже перед лицом краткосрочной волатильности. В то же время индикаторы моментум — несмотря на недавний откат — сместились на положительную позицию, подчеркивая баланс между технической консолидацией и потенциалом для возобновления движения вверх, если макроэкономические условия улучшатся.

Канал затухания Bitcoin. Источник: Sminston With/XНесколько голосов в сообществе связали краткосрочные перспективы BTC с более широкими макрорисками, а не только с криптоспецифичными катализаторами. Известный аналитик отметил, что распродажа в феврале совпала со снижением Nasdaq на фоне возобновившейся напряженности из-за тарифов в Соединенных Штатах, предполагая, что движение было больше связано с макроэкономическим новостным потоком, чем с фундаментальным срывом самого Bitcoin. С этой точки зрения путь наименьшего сопротивления зависит от охлаждения макроэкономических потрясений и улучшения условий ликвидности, что позволит валюте вновь утвердить свое место в качестве стратегического бета-актива в диверсифицированном портфеле.

Другая линия мышления подчеркивает, как долгосрочная динамика доходности влияет на оценку и ликвидность для рисковых активов. Недавняя оценка подчеркнула, что, хотя более высокая долгосрочная доходность может ограничить расширение цен для активов, ориентированных на риск, спрос на цепочке остается устойчивым, о чем свидетельствует растущая реализованная капитализация. Эта модель поддерживает конструктивно смещенный прогноз для BTC даже при сохраняющейся высокой волатильности, подразумевая, что рынок может справиться с любыми краткосрочными встречными ветрами, а не скатиться в более глубокое снижение.

Реализованная капитализация Bitcoin. Источник: CryptoQuant

Реализованная капитализация Bitcoin. Источник: CryptoQuant

В целом, аргументы в пользу конструктивной установки зависят от слияния факторов: сезонно сильного февральского окна, улучшения макроэкономических условий и устойчивого спроса на цепочке. Некоторые наблюдатели также указывают на скорость и рыночную структуру как на аргументы в пользу того, что текущая фаза представляет собой период консолидации, а не определенный режим отказа от риска. Если макроэкономические индексы стресса, такие как VIX, остынут, BTC может извлечь выгоду из более широкого импульса, ориентированного на риск, который исторически возрождал спрос на цифровые активы во времена снижения неопределенности.

Как всегда, наблюдатели должны помнить о сложности межактивных взаимодействий. Хотя BTC обладает потенциалом для значительной прибыли в бычьей макроэкономической среде, он остается уязвимым к неожиданным политическим шагам, регуляторным изменениям и сдвигам в настроениях инвесторов. Взаимодействие между данными на цепочке, ликвидностью и макроданными продолжает формировать нюансированный фон для ценового пути Bitcoin в 2026 году и далее.

Связано: Соотношение Bitcoin к золоту падает до нового минимума, но аналитики говорят, что дисконтированные "установки BTC редки"

Остаются непреходящие вопросы: превратится ли историческая сила февраля в устойчивый спрос, или рынок столкнется со свежими встречными ветрами по мере развития макроэкономических условий? Предстоящие недели станут показательными, поскольку нарративы о заработках, сигналы инфляции и ожидания политики сойдутся, чтобы сформировать динамику склонности/отказа от риска, которая долгое время влияла на волатильность и тренд Bitcoin.

https://platform.twitter.com/widgets.js

Эта статья была первоначально опубликована как "Февраль — самый надежный бычий месяц для Bitcoin, говорит аналитик" на Crypto Breaking News — вашем надежном источнике новостей о криптовалютах, новостей о Bitcoin и обновлений блокчейна.

Вам также может быть интересно

Макиавелли мёртв, но не по тем причинам, о которых вы думаете

Акции Amazon.com, Inc. (AMZN): рост после достижения урегулирования по политике возврата на $309 млн