Presidente da SEC prevê prazo de 2 anos para colocar os EUA totalmente on chain, mas a verdadeira oportunidade de 12,6 biliões de dólares não são as ações

O Presidente da SEC, Paul Atkins, disse à Fox Business em dezembro que espera que os mercados financeiros dos EUA migrem para on-chain "em alguns anos". A declaração ficou entre uma profecia e uma diretriz política, especialmente vindo do arquiteto do "Project Crypto", a iniciativa formal da Comissão de Valores Mobiliários dos Estados Unidos para habilitar infraestrutura de mercado tokenizada.

No entanto, o que significa "on-chain" quando aplicado a $67,7 triliões em ações públicas, $30,3 triliões em Treasuries e $12,6 triliões em exposições diárias de repo? E quais partes podem realisticamente migrar primeiro?

A resposta requer precisão. "On-chain" não é uma única coisa: é uma estrutura de quatro camadas, e a maior parte do que Atkins descreveu situa-se nas camadas intermediárias, não nos endpoints nativos de DeFi que o crypto Twitter imagina.

Quatro variações de on-chain

A diferença entre wrappers tokenizados e automação completa do ciclo de vida determina o que é plausível em dois anos versus duas décadas, por isso a definição é importante.

A camada um é emissão e representação: um token representa um título subjacente, mas a infraestrutura permanece tradicional. Pense em certificados de ações digitalizados. Atkins enquadra explicitamente a tokenização como contratos inteligentes representando títulos que permanecem sujeitos às regras da SEC, em vez de classes de ativos paralelas.

A camada dois é registo de direitos e transferência: o ledger de "quem possui o quê" move-se via blockchain, mas a liquidação ainda acontece através de câmaras de compensação estabelecidas. A carta de não-ação de 11 de dezembro da SEC Trading & Markets para a DTCC autoriza exatamente este modelo.

A Depository Trust Company pode agora emitir "Tokenized Entitlements" aos participantes através de blockchains aprovadas. No entanto, a oferta aplica-se apenas a carteiras registadas. A Cede & Co. permanece como proprietária legal e nenhuma garantia inicial ou valor de liquidação é atribuído.

Tradução: custódia on-chain e transferência 24/7 sem substituir a compensação da NSCC amanhã.

A camada três requer liquidação on-chain com uma componente de caixa on-chain, consistindo em entrega-contra-pagamento usando stablecoins, depósitos tokenizados ou moeda digital de banco central por grosso. Atkins discutiu DvP e a possibilidade teórica de T+0, mas também reconheceu que a compensação é o núcleo do design da câmara de compensação.

A liquidação bruta em tempo real altera as necessidades de liquidez, modelos de margem e linhas de crédito intradiárias. Isso é mais difícil do que uma atualização de software.

A camada quatro é uma solução completa de ciclo de vida on-chain que cobre ações corporativas, votação, divulgações, posting de garantia e margin calls, executados via contratos inteligentes. Este é o estado final que abrange governança, finalidade legal, tratamento fiscal e restrições de transferência.

É também o mais distante da autoridade atual da SEC e dos incentivos de estrutura de mercado.

O cronograma de dois anos de Atkins mapeia-se mais claramente para as camadas dois e três, não uma migração por grosso para mercados DeFi componíveis.

Uma estrutura de quatro camadas ilustrando como os mercados financeiros dos EUA podem migrar para on-chain, desde wrappers tokenizados até automação completa do ciclo de vida.

Uma estrutura de quatro camadas ilustrando como os mercados financeiros dos EUA podem migrar para on-chain, desde wrappers tokenizados até automação completa do ciclo de vida.

Dimensionando o universo endereçável

O prémio é enorme, mesmo que a adoção comece pequena, porque pequenas percentagens de mercados gigantes são gigantes.

As ações públicas dos EUA tinham uma capitalização de mercado de $67,7 triliões no final de 2025, segundo a SIFMA. A intensidade de negociação teve uma média de 17,6 mil milhões de ações por dia em 2025, com um valor médio diário de negociação estimado em cerca de $798 mil milhões.

Um por cento da capitalização do mercado de ações, convertido em direitos tokenizados, equivale a $677 mil milhões. Meio por cento do valor de negociação diária equivale a $4 mil milhões em volume bruto de liquidação por dia, assumindo que a blockchain poderia eliminar a compensação que atualmente colapsa milhares de milhões em negociações em obrigações líquidas muito menores.

Os Treasuries são maiores por fluxo. O mercado está em $30,3 triliões em volume pendente no terceiro trimestre de 2025, com um volume médio diário de negociação de $1,047 triliões.

No entanto, o verdadeiro monstro é o repo: o Office of Financial Research estima exposições diárias médias de repo de $12,6 triliões no terceiro trimestre de 2025, abrangendo arranjos compensados, tri-party e bilaterais.

Se o argumento da tokenização é reduzir o risco de liquidação e melhorar a mobilidade de garantia, o repo é onde o argumento se torna legível. Dois por cento da exposição diária de repo é $252 mil milhões, uma cunha inicial plausível se as instituições virem ganhos operacionais e de transparência.

Crédito corporativo e produtos securitizados adicionam outra dimensão.

As obrigações corporativas pendentes totalizam $11,5 triliões, com um volume médio diário de negociação de $27,6 mil milhões. Títulos garantidos por hipotecas de agências negociaram $351,2 mil milhões por dia em 2025, enquanto MBS não-agências e títulos garantidos por ativos combinaram outros $3,74 mil milhões diários.

A negociação total de rendimento fixo atingiu $1,478 triliões por dia em 2025. Estes mercados já operam através de cadeias de custódia e infraestrutura de compensação que a tokenização poderia simplificar sem cirurgia regulatória.

As ações de fundos representam um ponto de entrada diferente. Os fundos do mercado monetário detêm $7,8 triliões em ativos no início de janeiro de 2026. Os fundos mútuos têm $31,3 triliões e os ETFs detêm $13,17 triliões.

As ações de fundos tokenizadas não exigem rearquitetar câmaras de compensação, pois situam-se na camada de wrapper do produto. O FOBXX da Franklin Templeton posiciona-se como um fundo monetário on-chain, o BUIDL da BlackRock atingiu quase $3 mil milhões em ativos no ano passado.

Os Treasuries tokenizados rastreados pela RWA.xyz totalizam $9,25 mil milhões, tornando-os uma categoria líder de ativos do mundo real on-chain.

O imobiliário divide-se em duas categorias. A habitação ocupada pelos proprietários nos EUA tinha um valor de mercado de $46,09 triliões no terceiro trimestre de 2025. No entanto, os registos de escrituras de condado não serão tokenizados em escala em dois anos, pois a lei de propriedade e a realidade administrativa movem-se mais lentamente do que o software.

A fatia financeirizada, consistindo em REITs, títulos hipotecários e exposição imobiliária securitizada, já existe na infraestrutura de títulos e pode mover-se mais cedo.

Os mercados financeiros dos EUA abrangem $67,7 triliões em ações públicas até $7,8 triliões em fundos do mercado monetário, medidos por valores de ações.

Os mercados financeiros dos EUA abrangem $67,7 triliões em ações públicas até $7,8 triliões em fundos do mercado monetário, medidos por valores de ações.

O que se move primeiro: uma escada de fricção regulatória

Nem toda a adoção on-chain enfrenta o mesmo nível de resistência. O caminho de menor fricção começa com produtos que se comportam como dinheiro e termina com registos incorporados na administração do governo local.

Produtos de caixa tokenizados e títulos de curto prazo já estão a acontecer.

Os Treasuries tokenizados em $9,25 mil milhões representam uma escala significativa em relação a outros ativos do mundo real on-chain. Se a distribuição expandir através de canais de corretora e custódia, uma expansão de cinco a vinte vezes em dois anos, de $40 mil milhões para $180 mil milhões, torna-se plausível, especialmente à medida que a infraestrutura de liquidação de stablecoin amadurece.

A mobilidade de garantia segue de perto. A pegada diária de $12,6 triliões do repo torna-o o alvo mais credível para o argumento de entrega-contra-pagamento da tokenização.

Mesmo que apenas 0,5% a 2% das exposições de repo mudem para representação on-chain, isso representa $63 mil milhões a $252 mil milhões em transações onde a garantia tokenizada reduz o risco de liquidação e os custos operacionais.

O próximo passo é a transferência autorizada de direitos de títulos convencionais.

O piloto da DTCC autoriza direitos tokenizados para ações Russell 1000, Treasuries e ETFs de índices principais, detidos através de carteiras registadas em blockchains aprovadas.

Se os participantes tratarem isto como uma atualização de balanço e operações, como movimento 24/7, lógica de transferência programável e melhor transparência, 0,1% a 1% da capitalização do mercado de ações dos EUA poderia tornar-se "direitos elegíveis on-chain" dentro de dois anos. Isso representa $67,7 mil milhões a $677 mil milhões em reivindicações tokenizadas, mesmo antes do valor de liquidação ser atribuído.

A liquidação de ações e redesign de compensação situam-se mais alto na escada de fricção. Mover para T+0 ou liquidação bruta em tempo real altera requisitos de liquidez, cálculos de margem e exposição de crédito intradiária.

A compensação de contraparte central existe porque a compensação reduz a quantidade de dinheiro que deve mover-se.

Eliminar a compensação significa encontrar novas fontes de liquidez intradiária ou aceitar que a liquidação bruta se aplica apenas a um subconjunto de fluxos.

Crédito privado e mercados privados carregam um valor nocional considerável, com estimativas variando de $1,7 triliões a $2,28 triliões. No entanto, restrições de transferência, complexidade de serviço e termos de negócio personalizados tornam-nos mais lentos para padronizar.

A tokenização ajuda com propriedade fracionada e liquidez secundária, mas a clareza regulatória em torno de isenções e modelos de custódia ainda está atrasada.

Os registos do mundo real classificam-se em último. Tokenizar uma escritura de propriedade não a isenta de estatutos de registo local ou requisitos de seguro de título. Mesmo que a exposição financeira se mova on-chain através de securitização, a infraestrutura legal que apoia reivindicações de propriedade não o fará.

Menor que o hype, maior que zero

A maioria dos títulos tokenizados estará on-chain mas não aberta ao público.

O modelo piloto da DTCC é autorizado mesmo em blockchains públicas, com carteiras registadas, participantes allowlisted e custódia institucional. Isso ainda é "on-chain" no sentido de transparência e eficiência operacional que Atkins descreveu. Apenas não é "qualquer pessoa pode fornecer liquidez."

A cunha endereçável da DeFi é maior onde o ativo já se comporta como dinheiro.

Títulos tokenizados e ações de fundos do mercado monetário já são garantia na infraestrutura de mercado cripto, e o BUIDL da BlackRock é um exemplo visível.

As stablecoins fornecem a camada de ponte, com um fornecimento de $308 mil milhões, servindo como base de ativos de liquidação on-chain que torna a entrega-contra-pagamento plausível sem uma CBDC por grosso. Antes das ações irem on-chain, os dólares foram.

Uma forma concreta de dimensionar isto: usar produtos de dinheiro tokenizados como numerador inicial, aplicar cortes para restrições de transferência e modelos de custódia, e estimar a fração que pode interagir com contratos inteligentes.

Se os produtos de Treasuries tokenizados e fundos do mercado monetário atingirem $100 mil milhões a $200 mil milhões, e 20% a 50% puderem ser colocados em contratos inteligentes autorizados ou semi-autorizados, isso implica $20 mil milhões a $100 mil milhões de garantia on-chain plausível.

Isto é suficiente para ser importante para fluxos de trabalho de repo, posting de margem e DeFi institucional.

As exposições diárias de repo de $12,6 triliões superam outros fluxos de mercado, incluindo $1,05 triliões em negociação de Treasuries e $798 mil milhões em ações.

As exposições diárias de repo de $12,6 triliões superam outros fluxos de mercado, incluindo $1,05 triliões em negociação de Treasuries e $798 mil milhões em ações.

O que isto significa na prática

Atkins não ofereceu um roteiro detalhado, mas as peças são visíveis.

A SEC concedeu à DTCC uma carta de não-ação em dezembro de 2025 para pilotar direitos tokenizados. Os Treasuries tokenizados e os fundos do mercado monetário estão a escalar. O fornecimento de stablecoin fornece uma camada de caixa on-chain. Os mercados de repo superam as ações por fluxo diário, e a mobilidade de garantia é onde o argumento de redução de risco da tokenização é mais forte.

O cronograma de dois anos não é sobre cada título mover-se para Ethereum. É sobre massa crítica nas camadas intermediárias: direitos de camada dois que vivem on-chain mas liquidam através de infraestrutura familiar, e experiências de camada três onde a entrega-contra-pagamento acontece on-chain para classes de ativos e contrapartes específicas.

Mesmo com 1% de adoção em Treasuries, fundos do mercado monetário e direitos de ações, isso representa mais de um trilião de dólares em representação on-chain.

Os EUA não estão sozinhos. O Reino Unido abriu um Digital Securities Sandbox. Hong Kong emitiu HK$10 mil milhões em obrigações verdes digitais. O Regime Piloto DLT da UE estabelece uma estrutura para experimentação regulamentada em emissão, negociação e liquidação em ledgers distribuídos.

Este é um ciclo global de modernização de infraestrutura de mercado, não uma sobrecarga especulativa.

As métricas trimestrais da DTCC sobre direitos tokenizados, como valor total, transferências diárias, carteiras registadas e chains aprovadas, são úteis para rastreamento.

O mesmo se aplica aos dados de transparência de repo do Office of Financial Research, ativos tokenizados de Treasuries e fundos do mercado monetário sob gestão, e fornecimento de stablecoin como proxy para capacidade de liquidação.

Esses números mostrarão se "on-chain em alguns anos" foi política ou aspiração.

The post SEC Chair predicts 2-year timeline to put US fully on chain but the real $12.6 trillion opportunity isn't equities appeared first on CryptoSlate.

Você também pode gostar

O Mercado Cripto Inicia Seu Caminho de Recuperação: Qual é a Melhor Criptomoeda para Comprar Agora?

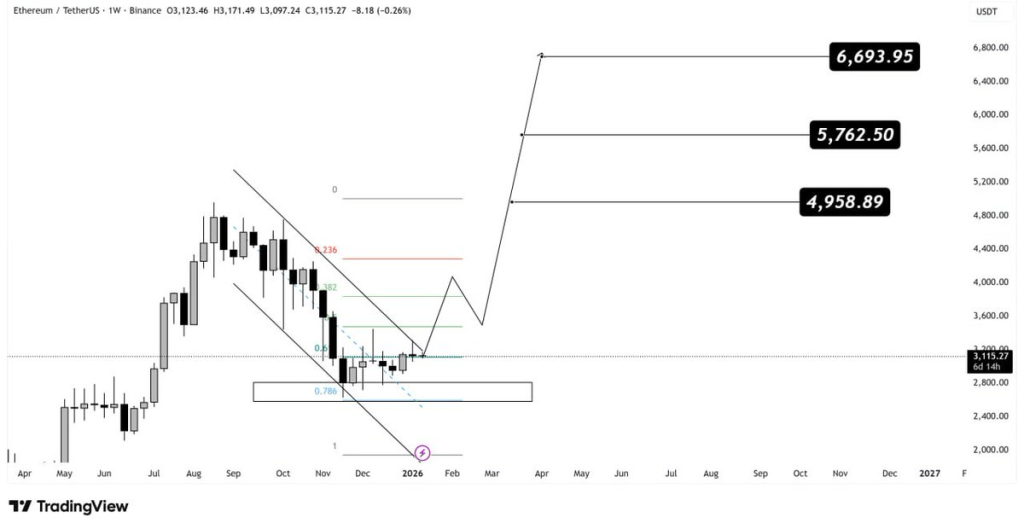

Previsão de Preço do Ethereum: ETH Pode Chegar a US$ 3.500 Ainda Esta Semana Com Novo Aporte de Capital Impulsionando o Momentum de Alta?