La Fiducia nella DeFi Inizia con una Corretta Gestione del Rischio

La DeFi (Finanza Decentralizzata) è entrata in una fase istituzionale, con grandi investitori che testano gradualmente le acque degli ETF crypto e dei tesori di asset digitali. Il cambiamento segnala la maturazione della finanza on-chain, introducendo nuovi strumenti e controparti digitali degli asset tradizionali. Tuttavia, con l'aumento dei flussi, crescono anche le domande sulla gestione del rischio e sulla resilienza dell'infrastruttura sottostante. Affinché le istituzioni possano partecipare con fiducia, l'ecosistema deve rafforzare i suoi guardrail, standardizzare le informative sui rischi e garantire che l'accesso alla liquidità rimanga prevedibile anche sotto stress. L'arco generale è chiaro: andare oltre la ricerca di rendimento verso un framework strutturato e verificabile che allinei la DeFi (Finanza Decentralizzata) con le aspettative della finanza regolamentata.

Punti Chiave

- La partecipazione istituzionale nelle crypto si sta espandendo oltre l'esposizione spot a prodotti regolamentati e tesori di asset digitali, espandendo la liquidità on-chain e la domanda di infrastrutture di livello governance.

- Vengono evidenziate tre aree di rischio principali: rischio di protocollo guidato dalla componibilità della DeFi (Finanza Decentralizzata), rischio di riflessività da staking con leva e strategie di looping, e rischio di durata legato alle tempistiche di liquidità e agli incentivi per i solver.

- La fiducia è la risorsa scarsa nella prossima fase della DeFi (Finanza Decentralizzata), con guardrail standardizzati e reporting dei rischi interoperabile visti come prerequisiti per un vero superciclo istituzionale.

- Le Stablecoin e i Real World Assets tokenizzati stanno rimodellando i fondamentali on-chain, guidando la domanda istituzionale e segnalando la prominenza di Ethereum come livello di regolamento.

- I segnali del settore indicano la necessità di framework di gestione del rischio condivisi simili a quelli della finanza tradizionale, incluse strutture simili a stanze di compensazione e informative standardizzate per i protocolli DeFi (Finanza Decentralizzata).

Ticker menzionati: $BTC, $ETH

Sentiment: Neutrale

Contesto di mercato: L'ascesa degli ETF regolamentati e dei tesori on-chain si inserisce in una più ampia spinta verso mercati crypto più liquidi, trasparenti e verificabili. Con la crescita dei flussi istituzionali, le condizioni di liquidità e la governance del rischio determineranno sempre più quali primitive DeFi (Finanza Decentralizzata) si espandono e quali rimangono esperimenti di nicchia.

Perché È Importante

L'attuale crescita dei prodotti istituzionali regolamentati ha fatto più che gonfiare i TVL on-chain; ha spostato il dialogo da "quanto rendimento può essere generato" a "come può essere misurato, divulgato e gestito il rischio su larga scala". Una visione supportata da Paradigm suggerisce che la gestione del rischio sia trattata come un pilastro operativo piuttosto che come una casella di conformità, sottolineando la necessità di standard formalizzati mentre la DeFi (Finanza Decentralizzata) cerca di attrarre impronte di capitale più grandi e durature. L'implicazione a breve termine è uno spostamento dell'enfasi dalla sperimentazione rapida alla governance rigorosa, con norme a livello di settore su divulgazione e interoperabilità che fungono da spina dorsale per un'adozione più ampia.

In questo contesto, il settore ha iniziato a testimoniare una convergenza pratica attorno a tre pilastri: la maturazione delle Stablecoin come strumento di pagamento e regolamento, la tokenizzazione dei Real World Assets (RWA), e la tokenizzazione di strumenti tradizionali come i titoli di stato. La stabilità e la scalabilità delle Stablecoin sono diventate cruciali per supportare la liquidità multi-chain e il regolamento transfrontaliero, mentre i RWA consentono la replica on-chain di classi di asset largamente tradizionali. In parallelo, le grandi istituzioni stanno sperimentando tesori tokenizzati e accesso al mercato azionario attraverso equivalenti on-chain, suggerendo un futuro in cui una classe più ampia di prodotti finanziari può vivere su Ethereum e reti correlate. L'effetto netto è un sistema finanziario on-chain più connesso che mantiene le sensibilità al rischio familiari ai mercati regolamentati.

Fonte: EYNell'arena degli ETF istituzionali, l'appetito ha prodotto traguardi notevoli. L'inquadramento di prodotti negoziati in borsa regolamentati su Bitcoin ed Ethereum ha prodotto flussi che alcuni osservatori descrivono come un indicatore per un'accettazione più ampia. In particolare, due dei lanci di ETF di maggior successo negli ultimi due anni—iShares Bitcoin ETF di BlackRock (CRYPTO: BTC) ed Ethereum ETF (CRYPTO: ETH)—illustrano una crescente disponibilità tra i gestori patrimoniali a portare asset digitali nei bilanci. Lo slancio attorno ai prodotti correlati a ETH è particolarmente pronunciato, con afflussi netti nei veicoli Ethereum che costruiscono momentum in uno spazio ristretto e ad alta convinzione. Questa dinamica culmina in una realizzazione più ampia: i binari ufficiali di pricing e regolamento potrebbero dipendere sempre più da infrastrutture on-chain costruite per accogliere controlli del rischio di livello istituzionale e standard di reporting.

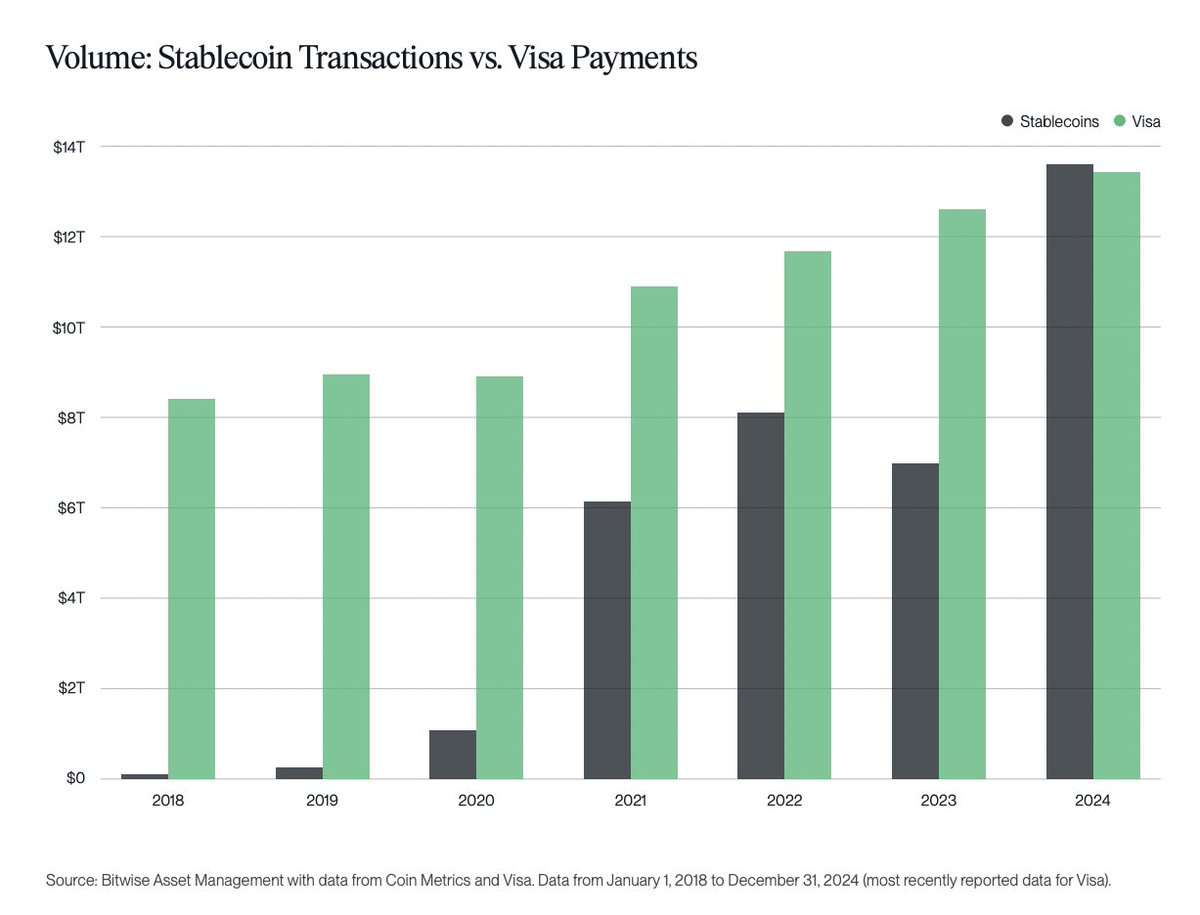

Fonte: Bitwise Asset Management

Fonte: Bitwise Asset Management

Oltre agli ETF, anche la narrazione degli strumenti on-chain ha guadagnato trazione. Le Stablecoin sono diventate l'adattamento prodotto-mercato delle crypto mentre migliora la chiarezza normativa, consentendo loro di funzionare in modo più affidabile come binari di regolamento e buffer di liquidità. Il loro TVL tra i protocolli si sta avvicinando a un traguardo notevole—quasi 300 miliardi di dollari—mentre muovono quasi la stessa quantità di denaro ogni mese dei binari di pagamento tradizionali come Visa. Questa capacità di liquidità, quando combinata con RWA tokenizzati, introduce un livello di regolamento on-chain più scalabile che può assorbire la domanda delle grandi istituzioni senza compromettere velocità o disciplina del rischio. L'evoluzione di questi strumenti segnala un percorso credibile per la partecipazione su larga scala, specialmente mentre gli standard di governance e divulgazione convergono verso un rigore simile alla finanza tradizionale.

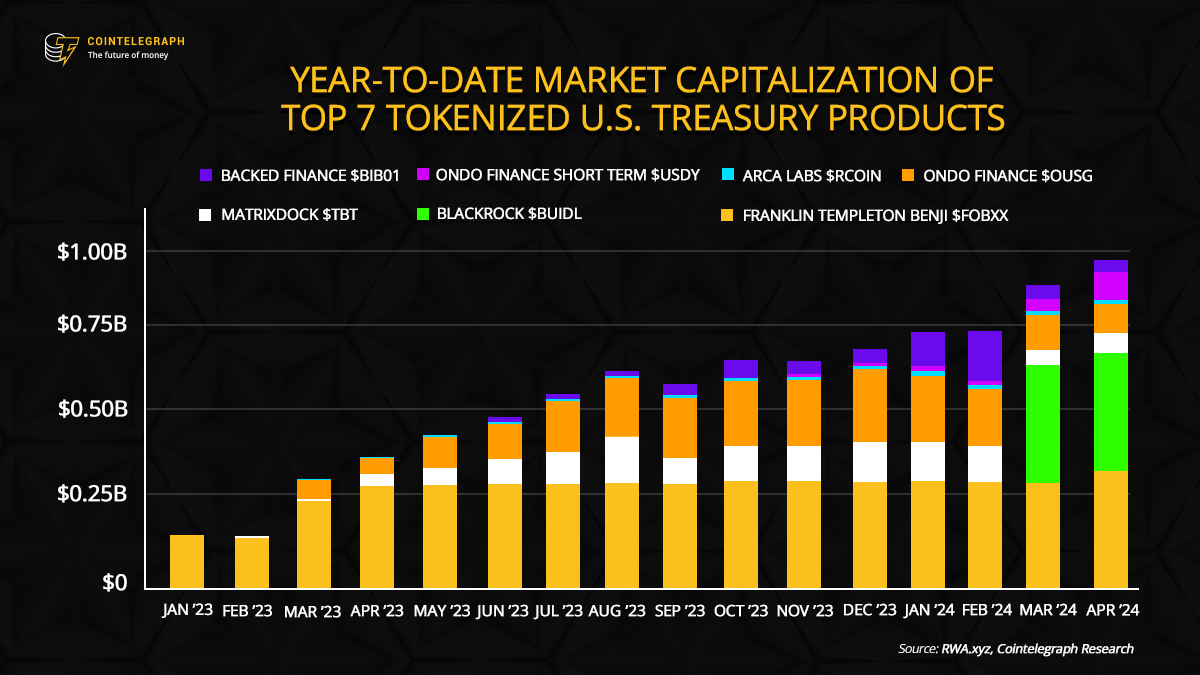

La tokenizzazione rimane un tema centrale nella strategia istituzionale. Robinhood Europe, per esempio, ha fatto avanzare progetti di tokenizzazione nel suo ecosistema di borsa valori, mentre BlackRock ha perseguito titoli di stato tokenizzati attraverso la sua iniziativa BUIDL. La tendenza verso la conversione di asset del mondo reale in token digitali negoziabili si allinea con una più ampia spinta a migliorare liquidità, accessibilità ed efficienza nei mercati. Man mano che la tokenizzazione si espande, solleva questioni critiche su trasparenza, custodia e governance; il percorso futuro dipenderà da una solida interoperabilità e reporting del rischio standardizzato tra piattaforme.

Fonte: Cointelegraph Research

Fonte: Cointelegraph Research

Tutto ciò rafforza un'intuizione centrale: sia le Stablecoin che i RWA stanno riformulando la narrazione della DeFi (Finanza Decentralizzata) attorno a Ethereum come livello di regolamento e interoperabilità. L'economia on-chain è sempre più ancorata agli stessi elementi costitutivi su cui fa affidamento la finanza tradizionale—chiara delineazione del rischio, divulgazioni verificabili e solidi binari di regolamento—preservando al contempo l'innovazione senza permesso che definisce la DeFi (Finanza Decentralizzata). L'effetto netto è una spinta verso un sistema finanziario on-chain capace di integrare i prossimi mille miliardi di dollari di capitale istituzionale, a condizione che guardrail e standard tengano il passo con l'innovazione.

In una recente valutazione, Paradigm ha sostenuto che la gestione del rischio non è semplicemente un costo ma una capacità fondamentale che deve essere incorporata nel tessuto operativo della DeFi (Finanza Decentralizzata). Se le istituzioni devono espandersi, la DeFi (Finanza Decentralizzata) avrà bisogno di istituzioni comparabili alle tradizionali stanze di compensazione e agenzie di rating—framework aperti, verificabili e interoperabili per valutare e riportare il rischio. L'evoluzione non richiederà l'abbandono della sperimentazione; piuttosto, richiederà un approccio disciplinato al rischio che possa essere compreso, verificato e considerato affidabile attraverso un ecosistema diversificato di protocolli, vault e strategie.

Opinione di: Robert Schmitt, fondatore e co-CEO di Cork.

Man mano che lo slancio aumenta, il mercato premierà sempre più i progetti che dimostrano gestione trasparente del rischio, liquidità verificabile e infrastruttura resiliente. L'anno prossimo probabilmente presenterà maggiore chiarezza normativa sulle Stablecoin, ulteriori accordi di tokenizzazione e nuovi prodotti on-chain progettati per soddisfare gli standard istituzionali. Il superciclo della DeFi (Finanza Decentralizzata), se si svilupperà, sarà definito non solo dagli afflussi di capitale ma dalla profondità della governance del rischio che può resistere alla prossima ondata di shock di mercato. In questo senso, il focus si sposta dall'inseguimento del rendimento alla costruzione di un sistema finanziario on-chain duraturo che possa operare alla scala dei mercati tradizionali preservando l'apertura che rende unica la DeFi (Finanza Decentralizzata).

Cosa Osservare in Seguito

- Standard di settore imminenti per divulgazioni di rischio cross-chain e reporting dei protocolli.

- Sviluppi normativi che influenzano Stablecoin e RWA tokenizzati nelle principali giurisdizioni.

- Nuove presentazioni di ETF o afflussi sostanziali negli ETF BTC ed ETH mentre evolve l'appetito istituzionale.

- Progetti di tokenizzazione espansi da parte di principali custodi o gestori patrimoniali, inclusi titoli di stato ed azioni blue-chip.

- Aggiornamenti di governance e miglioramenti dell'architettura di liquidità che influenzano le tempistiche di prelievo e i parametri di rischio sulle principali piattaforme DeFi (Finanza Decentralizzata).

Fonti e Verifica

- Rapporto di Paradigm sulla finanza tradizionale, DeFi (Finanza Decentralizzata), e gestione del rischio nella finanza estensibile.

- Lanci di ETF regolamentati per Bitcoin ed Ethereum da parte di BlackRock, inclusi flussi di performance.

- Tesori di asset digitali Ethereum (ETH) e dinamiche di mercato che circondano i DAT, incluso Bitmine Immersion.

- Capitalizzazione di mercato delle Stablecoin, valore bloccato e traguardi di chiarezza normativa (intuizioni EY sull'uso del tesoro e DLT).

- Iniziative di tokenizzazione di Robinhood Europe e sforzi di tokenizzazione di BlackRock sui titoli di stato statunitensi (BUIDL).

Questo articolo è stato originariamente pubblicato come La Fiducia nella DeFi Inizia con una Corretta Gestione del Rischio su Crypto Breaking News – la tua fonte affidabile per notizie crypto, notizie Bitcoin e aggiornamenti blockchain.

Potrebbe anche piacerti

I critici attaccano 'Donald Degenerate' dopo che l'informatore di Epstein denuncia minacce di morte

I Detentori di Bitcoin a Lungo Termine Spendono 370.000 BTC Mensilmente