Entendiendo el Autodesapalancamiento (ADL): Una Herramienta Crítica de Gestión de Riesgo para el Trading de Futuros

En el mercado de derivados de criptomonedas, particularmente en eltrading de futuros apalancados, los riesgos sistémicos derivados de la volatilidad del mercado están siempre presentes. Para garantizar la estabilidad de la plataforma durante condiciones extremas del mercado y evitar que las liquidaciones en cascada provoquen fallas catastróficas del sistema, las principales plataformas de trading han adoptado universalmente un mecanismo crítico de control de riesgos:Autodesapalancamiento (ADL).

Este artículo proporciona un análisis exhaustivo de la lógica de activación, los principios de ejecución y el mecanismo de clasificación de ADL. También se incluirán ejemplos del mundo real y consejos prácticos de gestión de riesgos para ayudar a los traders a minimizar eficazmente su exposición al riesgo sistémico.

1. Por qué es esencial comprender el mecanismo de Autodesapalancamiento (ADL): Ilustración de un caso real

Escenario del caso: En junio de 2025, el mercado cripto experimentó una volatilidad extrema desencadenada por una caída repentina y pronunciada en el precio de BTC. Un trader de futuros con posición long, cuyas ganancias no realizadas habían superado el 80%, se sorprendió al descubrir que su posición fue parcialmente reducida por el sistema, a pesar de no haber alcanzado el precio de liquidación. El usuario inicialmente creyó que se trataba de un error del sistema.

En realidad, esta acción no fue un mal funcionamiento, sino el resultado de un mecanismo clave de control de riesgos integrado en el trading de futuros: el mecanismo de Autodesapalancamiento (ADL). ADL no es un evento anormal, sino una reducción de posición activada por el sistema aplicada a posiciones altamente rentables bajo condiciones extremas del mercado o durante eventos de riesgo de liquidación importantes. Su propósito es proteger el fondo de activos general de la plataforma y mantener la estabilidad del mercado cuando los mecanismos tradicionales de liquidación son insuficientes.

2. ¿Qué es el Autodesapalancamiento (ADL)? Explicación del mecanismo

Considere esta analogía: si los jugadores perdedores en un casino nunca saldan sus deudas, el casino enfrenta la quiebra. Para evitar esto, el casino requeriría que los mayores ganadores "cobren parte de sus ganancias primero."

ADL opera bajo el mismo principio en el entorno de trading de derivados. Cuando el mercado experimenta volatilidad extrema o cuando el fondo de seguro se vuelve insuficiente, los procedimientos estándar deliquidaciónpueden no ser suficientes para absorber el riesgo. En tales casos, el mecanismo de Autodesapalancamiento (ADL) se activa, reduciendo automáticamente las posiciones de los usuarios más rentables y con mayor apalancamiento, y transfiriendo parte de sus posiciones para compensar pérdidas en cuentas que están siendo liquidadas. Esto ayuda a mantener la solvencia general de la plataforma y la estabilidad del mercado.

Lógica central de ADL: La plataforma prioriza el desapalancamiento de cuentas altamente rentables y con alto apalancamiento, redirigiendo sus posiciones para absorber pérdidas de cuentas liquidadas, protegiendo así la capacidad de compensación del sistema.

En pocas palabras, "prioridad de desapalancamiento de cuentas rentables." En caso de una reversión repentina del mercado, el sistema puede reducir posiciones de las cuentas más rentables con alto apalancamiento para compensar pérdidas de posiciones liquidadas. Este mecanismo ayuda a prevenir una reacción en cadena de liquidaciones y protege la estabilidad financiera general de la plataforma.

Las condiciones de activación de ADL incluyen:

- La posición de un usuario liquidado alcanza el precio de liquidación, pero la liquidez insuficiente del mercado impide la liquidación normal.

- La reserva de riesgo de la plataforma (fondo de seguro) se agota y no puede cubrir el déficit de la liquidación.

Notablemente, la activación central de ADL radica en la liquidez insuficiente del libro de órdenes, no necesariamente en el agotamiento del fondo de seguro o en la volatilidad severa del mercado.

Ilustración del caso:

- El Trader A abre una posición long de BTC usando 10 000 USDT en margen, con apalancamiento 10× y un valor nocional de 100 000 USDT.

- Tras un rebote del mercado, BTC sube un 20%, generando 20 000 USDT enPNL no realizadopara el Trader A.

- Si el mercado luego se revierte rápidamente y la liquidez de la plataforma se ve tensionada, haciendo que la liquidación normal sea ineficaz, el sistema activará ADL.

Resultado de la ejecución de ADL:

- El sistema identifica al Trader A como una cuenta de alta ganancia y alto apalancamiento.

- Parte de la posición de A se cierra al precio de liquidación, y la parte correspondiente se asigna a cuentas liquidadas.

- Aunque A está en ganancia, su posición se reduce para ayudar a mantener la estabilidad general del sistema.

Este ejemplo ilustra que incluso si está en una posición rentable, un control de riesgos deficiente puede resultar en que su cuenta sea reducida a través de ADL, convirtiéndolo efectivamente en la contraparte que absorbe las pérdidas de otros.

3. Lógica de ejecución de ADL y mecanismo de clasificación

Cuando se activa ADL, la plataforma clasificará independientemente las posiciones long y short utilizando las siguientes fórmulas. Las cuentas con valores de clasificación más altos serán desapalancadas primero.

- Valor de clasificación para cuentas rentables= PNL (%) × Apalancamiento efectivo

- Valor de clasificación para cuentas con pérdidas= PNL (%) / Apalancamiento efectivo (Las cuentas con valores más bajos tienen una clasificación más baja y es menos probable que sean reducidas.)

Definiciones de parámetros:

- PNL (%)= (Valor del precio de marca − Valor de entrada promedio) / Valor de entrada promedio

Ejemplo: Ingresó una posición long a 1000 USDT, y ahora vale 1200 USDT.

→ Porcentaje de ganancia = (1200 - 1000) ÷ 1000 = 20%

- Apalancamiento efectivo = Valor del precio de marca / (Valor del precio de marca − Valor de liquidación)

Ejemplo: Su posición actualmente vale 1000 USDT, y su valor de liquidación es de 800 USDT.

→ Apalancamiento efectivo = 1000 ÷ (1000 - 800) = 5×

- Valor del precio de marca= Precio de marca × Tamaño de posición

Ejemplo: Tiene 0,1 BTC, el precio de marca actual de BTC es 60 000 USDT

→ Valor de marca = 0,1 × 60 000 = 6000 USDT

- Valor de liquidación= Valor de posición al precio de liquidación

Ejemplo: Si su precio de liquidación para BTC es 45 000 USDT.

→ Valor de liquidación = 0,1 × 45 000 = 4500 USDT

4. Distinción entre ADL y mecanismos de liquidación estándar

Los mecanismos de liquidación estándar sirven como medidas de control de riesgos para traders perdedores. Cuando las pérdidas de posición alcanzan niveles demargeninsuficientes, la plataforma cierra posiciones forzosamente para evitar el patrimonio negativo de la cuenta.

En contraste, el mecanismo de Autodesapalancamiento (ADL) es una protección a nivel de sistema que se dirige a cuentas rentables. Cuando el mercado experimenta volatilidad extrema y las posiciones liquidadas no pueden ser absorbidas a través del emparejamiento normal de órdenes, la plataforma reducirá automáticamente una porción de las posiciones de usuarios rentables para cubrir las pérdidas de la contraparte.

Las diferencias clave incluyen:

| Dimensión de comparación | Liquidación estándar | Autodesapalancamiento (ADL) |

| Mecanismo de activación | Se activa cuando una cuenta individual cae por debajo del ratio de margen de mantenimiento | Activado por riesgo sistémico o cuando el fondo de seguro es insuficiente |

| Objetivo de operación | La propia cuenta del usuario | Cuentas de otros usuarios (cuentas de alto apalancamiento y alta ganancia) |

| Método de cierre | Emparejamiento del libro de órdenes | Emparejamiento del sistema (ejecución directa de contraparte) |

| Secuencia de ejecución | Evaluado independientemente por cuenta | Ejecutado según la prioridad de clasificación de todo el mercado |

Ejemplo:

El Trader A ingresa una posición long de BTC con apalancamiento 20×. El mercado colapsa, agotando todo el margen y activando la liquidación forzosa. La plataforma intenta cerrar la posición, pero en un mercado en caída con liquidez insuficiente, no existe contraparte. ¿Qué sucede después?

En este punto, la plataforma activa ADL, identificando usuarios de contraparte con máximas ganancias y mayor apalancamiento, como el Trader B. El sistema reducirá forzosamente una porción de la posición rentable del Trader B para compensar el riesgo creado por el déficit de liquidación del Trader A.

Por lo tanto, la liquidación forzosa es un mecanismo de control de riesgos aplicado a posiciones perdedoras, mientras que ADL es un mecanismo de protección a nivel de sistema que puede afectar posiciones rentables en condiciones extremas. Aunque puede gestionar activamente el riesgo de liquidación, ADL aún puede ocurrir incluso si no ha hecho nada mal. Si su posición es altamente rentable y está fuertemente apalancada, el sistema puede reducir su posición para cubrir pérdidas de las liquidaciones de otros traders.

5. Estrategias para minimizar la exposición al riesgo de ADL

5.1 Controlar el apalancamiento para evitar una clasificación alta de ADL

El valor de clasificación de ADL se calcula como:Clasificación ADL = PNL (%) x Apalancamiento efectivo

En otras palabras, cuanto mayor sea su ganancia y apalancamiento, mayor será su clasificación de ADL y mayor será su probabilidad de ser reducido. Por lo tanto, el control razonable del apalancamiento es clave para reducir el riesgo de ADL:

- Se aconseja a los principiantes usar apalancamiento moderado a bajo, preferiblemente dentro del rango 3-5×.

- Un apalancamiento más bajo mantiene valores de clasificación relativamente bajos incluso con ganancias no realizadas sustanciales, haciendo su posición más segura.

Se alienta a los traders ausar el apalancamiento con cautelay establecer parámetros claros deTP/SLbasados en los costos de posición. Esto ayuda a asegurar ganancias o limitar pérdidas a tiempo, y evita la situación de alto riesgo de estar completamente apalancado sin margen para ajustar.

5.2 Tomar ganancias en lotes para reducir la concentración de ganancias no realizadas

Cuando el sistema selecciona objetivos para ADL, prioriza posiciones con altas ganancias no realizadas y alto apalancamiento. Para mitigar este riesgo, se aconseja a los traders:

- Tomar ganancias de manera oportuna o cerrar posiciones en lotes para reducir ganancias no realizadas y disminuir la probabilidad de ser objetivo del sistema.

- Evitar perseguir la máxima ganancia. Asegurar ganancias es la estrategia más sabia.

Recomendaciones de Take-Profit y Stop-Loss:

- Take Profit: Establezca precios de cierre automático basados en sus niveles objetivo esperados o máximos anteriores para asegurar que las ganancias se realicen incluso durante movimientos volátiles.

- Stop Loss: Defina niveles de stop-loss usando áreas de soporte clave o su tolerancia personal máxima de pérdida para evitar que las pérdidas se vuelvan inmanejables.

Muchos traders novatos tienden a mantener posiciones perdedoras en anticipación de un rebote del mercado. Sin embargo, recuperarse de las pérdidas no es un proceso lineal, cuanto más profunda sea la caída, mayor será el porcentaje de ganancia requerido para volver al punto de equilibrio.

| Caída | Ganancia requerida para alcanzar el punto de equilibrio |

|---|---|

| 10% | 11% |

| 20% | 25% |

| 50% | 100% |

Por lo tanto, una vez que una posición sufre una caída significativa, incluso un rebote del mercado requerirá más tiempo y un mayor movimiento de precios para volver al punto de equilibrio. El propósito principal de establecer un stop-loss es gestionar el riesgo de manera efectiva, preservando el capital, limitando pérdidas potenciales y posicionándose para futuras oportunidades.

5.3 Evitar mantener posiciones de alta ganancia durante condiciones extremas del mercado

Durante períodos de movimientos bruscos del mercado, la probabilidad de que se active ADL aumenta significativamente:

- Es aconsejable reducir proactivamente el tamaño de la posición o disminuir el apalancamiento antes de fases de alta volatilidad.

- Alternativamente, cerrar parcialmente posiciones por adelantado para reducir la exposición de ganancias en una sola posición.

- Evitar tomar riesgos de todo o nada manteniendo posiciones de alta ganancia durante condiciones extremas del mercado.

5.4 Diversificar la asignación de estrategia para evitar ganancias concentradas

Las ganancias concentradas pueden hacer que una cuenta se clasifique más alto en la cola de prioridad de ADL, aumentando el riesgo de reducción de posición. Para mitigar esto, considere las siguientes medidas de reducción de riesgos:

- Gestión de subcuentas para distribuir posiciones rentables entre cuentas

- Estrategias de cobertura (p. ej., mantener posiciones opuestas) para reducir ganancias netas mientras se mantiene la lógica central de la estrategia

- Combinar diferentes activos y tipos de estrategia para evitar la exposición de un solo punto y diversificar el riesgo general.

5.5 Priorizar activos principales con liquidez saludable

La ocurrencia de ADL a menudo está estrechamente vinculada a la liquidez insuficiente del mercado:

- Los pares de futuros para activos principales como BTC yETHtípicamente tienen liquidez profunda y una tasa de éxito más alta para la liquidación a través del emparejamiento de órdenes, lo que resulta en un riesgo de ADL más bajo.

- En contraste, los tokens de baja capitalización o pares de trading sin liquidez son más propensos a ADL, ya que las liquidaciones pueden fallar en emparejarse en condiciones volátiles.

6. Conclusión: Comprender ADL es una habilidad fundamental para traders profesionales

El mecanismo de Autodesapalancamiento (ADL) no es una penalización para los traders rentables, es una salvaguarda crítica diseñada para mantener la estabilidad del sistema y prevenir liquidaciones en cascada durante condiciones extremas del mercado. Para los traders que buscan construir un enfoque sostenible y disciplinado en el mercado de futuros, comprender la lógica de activación, los principios de clasificación y las estrategias de mitigación de riesgos de ADL es una parte fundamental de la gestión efectiva de riesgos.

Al establecer niveles racionales de take-profit y stop-loss, usar órdenes planificadas estratégicamente y controlar el apalancamiento, los traders no solo pueden reducir el riesgo de reducción de posición pasiva sino también preservar ganancias durante períodos de alta volatilidad.

Además, elegir una plataforma con alta liquidez, un marco de control de riesgos transparente y capacidades de emparejamiento eficientes es esencial para salvaguardar sus activos.MEXCofrece profundidad del mercado de futuros líder en la industria, mínimo deslizamiento y un sistema de clasificación de ADL y liquidación claramente divulgado, proporcionando a los usuarios un entorno de trading más estable y profesional. En este mercado de alta volatilidad y altas oportunidades, la conciencia del riesgo es la mejor forma de protección.

Dominar ADL comienza con comprender el riesgo. En MEXC, cada operación que realice está respaldada con confianza.

Lectura recomendada:

- ¿Por qué elegir los futuros de MEXC?Obtenga una comprensión profunda de las ventajas y características de trading de futuros de MEXC para ayudarle a mantenerse a la vanguardia en el mercado de derivados.

- Cómo operar futuros en la aplicación MEXC: Domine los procedimientos operativos detallados de trading de futuros en la aplicación, facilitando la incorporación sin problemas y competencia en el trading de futuros.

Descargo de responsabilidad:Este material no constituye asesoramiento sobre inversiones, impuestos, asuntos legales, finanzas, contabilidad, consultoría o cualquier otro servicio relacionado, ni es una recomendación para comprar, vender o mantener ningún activo. MEXC Learn proporciona información solo como referencia y no constituye asesoramiento de inversión. Asegúrese de comprender completamente los riesgos involucrados e invierta con cautela. Todas las decisiones y resultados de inversión son responsabilidad exclusiva del usuario.

Artículos populares

Trading Spot vs Trading de Futuros

En MEXC, los usuarios de MEXC no solo pueden adquirir monedas digitales mediante el trading spot, sino también buscar mayores retornos mediante el trading de futuros, con las tarifas más bajas del mer

Tutorial de trading de futuros en MEXC (app)

El trading de futuros de MEXC proporciona a los usuarios de MEXC una forma avanzada de operar con monedas digitales. A diferencia del trading spot, el trading de futuros tiene una lógica de operación

¿Qué es el trading de futuros?

En este artículo, exploraremos los conceptos básicos del trading de futuros con la Academia MEXC. Esta sencilla guía te ayudará a comprender fácilmente el mercado de derivados.Los futuros son una form

¿Por qué elegir MEXC Futuros?

El trading de futuros, con su "alto apalancamiento y altos rendimientos", ha atraído la atención de numerosos inversionistas. Para comenzar a operar en futuros, el primer paso es elegir el exchange ad

Noticias en tendencia

Ver más

El acuerdo del siglo: qué gana y qué arriesga Argentina con el tratado Mercosur-UE

Un hecho histórico tuvo lugar el sábado pasado. Tras más de dos décadas, el bloque del Mercosur, integrado por Argentina, Brasil, Uruguay y Paraguay, estampó la

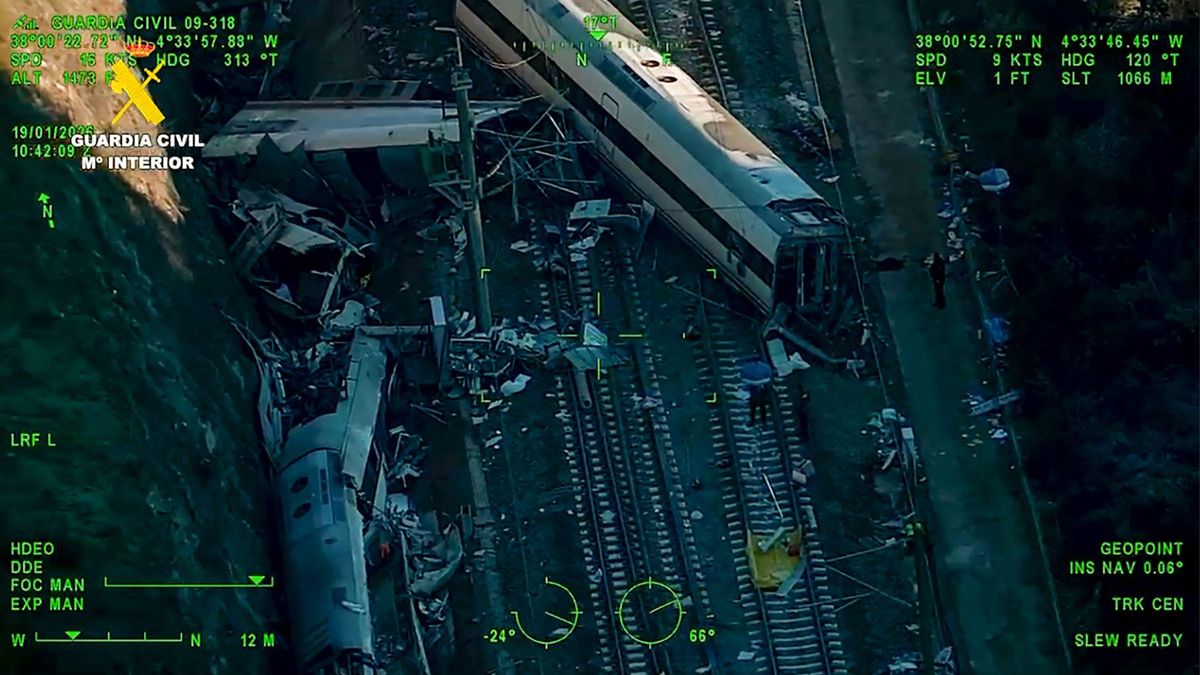

20 segundos en los que no había tiempo para frenar: lo que se sabe hasta ahora del accidente de trenes en España

Cómo fue el accidente, a qué hora, qué dijeron las empresas ferroviarias Renfe o Iryo, qué se espera de las próximas horas y otras cuestiones sobre el accidente

Las 6 categorías de migrantes a las que el Uscis redujo la validez del EAD: hasta 18 meses

El EAD es una tarjeta que se les da a algunos extranjeros para que puedan trabajar en EE.UU. de forma legal y temporal

Viaje al íntimo mundo de Damián Ayude, el DT de San Lorenzo: “Sigo siendo un anónimo y está bien que así sea”

Damián Ayude, el técnico que busca la reconstrucción de San Lorenzo

Artículos relacionados

Trading Spot vs Trading de Futuros

En MEXC, los usuarios de MEXC no solo pueden adquirir monedas digitales mediante el trading spot, sino también buscar mayores retornos mediante el trading de futuros, con las tarifas más bajas del mer

Tutorial de trading de futuros en MEXC (app)

El trading de futuros de MEXC proporciona a los usuarios de MEXC una forma avanzada de operar con monedas digitales. A diferencia del trading spot, el trading de futuros tiene una lógica de operación

¿Qué es el trading de futuros?

En este artículo, exploraremos los conceptos básicos del trading de futuros con la Academia MEXC. Esta sencilla guía te ayudará a comprender fácilmente el mercado de derivados.Los futuros son una form

¿Por qué elegir MEXC Futuros?

El trading de futuros, con su "alto apalancamiento y altos rendimientos", ha atraído la atención de numerosos inversionistas. Para comenzar a operar en futuros, el primer paso es elegir el exchange ad